今回は今までの趣旨とは若干色合いを変え、税制についてわかりやすく解説してみようと思います。

そもそもエンジェル投資とは?

エンジェル投資とは、創業して間もない企業や株式市場に未上場の企業に対して、資金を供給する投資のことを指します。

企業は、銀行からの借入、国や都道府県からの補助金、ベンチャーキャピタルからの投資などさまざまな資金調達手段が存在しますが、まだ売上もなくビジネスモデルも新しい企業となると銀行などからも資金を引っ張ってくるのはなかなか難しいものです。

そのような不確実性が高い中で、出資をしてくれる個人投資家をエンジェル投資家と呼びます。

誰もお金を融通してくれない中で、資金を与えてくれる投資家はまさにエンジェル!!というところが名前の由来です。

しかしながら、エンジェル投資家は慈善事業で資金を出しているわけではなく、リターンを求めて投資をしています。ベンチャー企業はその多くが倒産をする中で、生き延びた数少ない企業が上場することで、投資した金額の何十倍、何百倍のリターンがもたらされます。

エンジェル投資家は、いわばハイリスクハイリターン型の投資を行う投資家と言えるでしょう。

エンジェル投資家について詳しく知りたい方は下記の書籍をお勧めします。

エンジェル税制とは?

エンジェル税制とは、ベンチャー企業への投資を促進するためにベンチャー企業へ投資を行った個人投資家に対して税制上の優遇措置を行う制度です。

エンジェル投資の醍醐味は、少ない金額で大きなリターンを行えることですが、エンジェル税制を使うことによりお得に投資ができます。

ベンチャー企業に対して、個人投資家が投資を行った場合、投資時点と、売却時点のいずれの時点でも税制上の優遇措置を受けることができます。

エンジェル税制メリット①〜投資した時

エンジェル税制と一言で言っても、大きく2つのメリットがあります。ざっくりいうと、「投資した時」と「売却した時」です。まずは「投資した時」のメリットを紹介します。

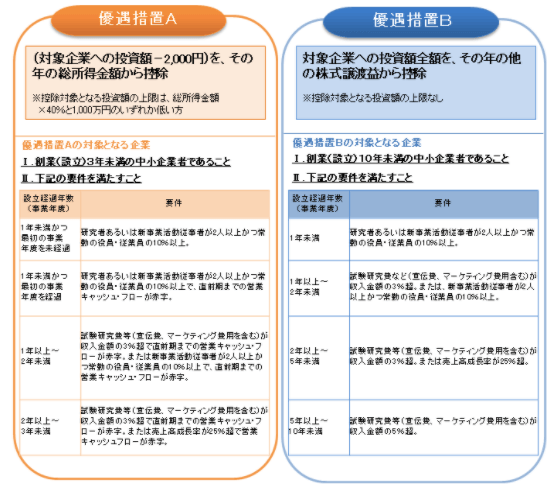

エンジェル税制は、適用できる企業によってそれぞれ二つの優遇措置が用意されています。下の図は中小企業庁のHPのものとなります。

優遇措置A

こちらは、対象企業への投資額から2,000円を差し引いた金額を、その年の総所得金額から控除するというものです。

例えば、あるベンチャー企業に10万円投資したとしましょう。そこから2,000円を差し引いた98,000円がその年の総所得から差し引かれ、その分節税をすることができます。

つまり、仮にその投資した会社が潰れたとしても実質2,000円の持ち出しだけで済むということです。

仮に投資が成功すると投資金額が何倍にもなることを考えると、損失がたった2,000円だけで済むというのはかなりお得な制度と言えます。

優遇措置B

こちらは、「対象企業の投資額全額を、その年の他の株主譲渡益から控除というもの」になります。

注意していただきたいのは、こちらは優遇措置Aと異なり、必ず節税できると限りません。まず節税の前提として、株式譲渡益を出す必要があります。

そのため、優遇措置Bを適用している企業に投資する場合はその年の投資利益がどれくらい出そうなのか、しっかり考慮する必要があります。

エンジェル税制メリット②〜売却した時

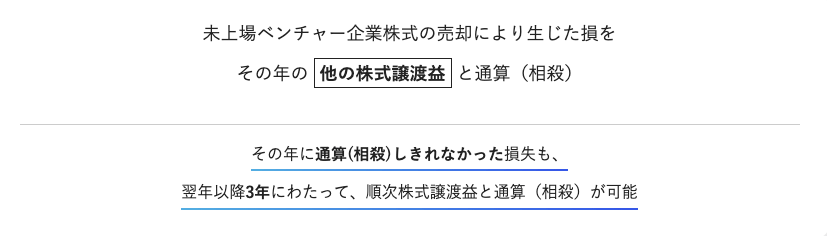

売却時のメリットとして、売却時の損失をその年の株式譲渡益と相殺できるようになります。

例えば、10万円分のエンジェル投資を行なったとしましょう。不運なことに、その企業が倒産してしまうと当然株式の価値はゼロになってしまいます。

しかし、その年に上場株式の投資などで100万円の利益が出たとしましょう。通常は、キャピタルゲインの課税は20%ですので、20万円の税金が取られてしまいますが、エンジェル税制を活用すると、100万円の利益からエンジェル投資の損失の10万円を差し引くことができます。

そうすると課税対象利益は90万円となり、課税額はその20%である18万円となり、2万円の節税が可能になります。倒産するのは勿論嫌なことですが、エンジェル税制はその場合でもある程度の緩和ができるような制度になっています。ハイリスクな投資に対する緩和措置といったところでしょうか。

こちらはベンチャー企業に投資をしたものの、損失が出た場合に活用できる税制メリットです。

エンジェル投資のやり方

エンジェル税制について理解したところで、実際に投資するにはどうすればいいかを解説します。

FUNDINNOから投資

最もメジャーなやり方は、株式投資型クラウドファンディングサービスであるファンディーノの活用です。

詳しくはこちらのエントリで解説していますのでご覧ください。

イークラウドから投資

ファンディーノほど有名ではありませんが、このサイトからでもベンチャー投資が可能です。

サイトによって、掲載企業は異なるのでエンジェル投資家として活動したい方は、いろいろなサイトで投資候補企業を見定めることをお勧めします

ロケットファンドから投資

上で紹介しているファンディーノやイークラウドははベンチャー企業の株式を保有する株式投資である一方、こちらは、株式投資型ではなく事業投資型のクラウドファンディングです。毛色が若干違いますが、参考として掲載します。

エンジェル投資の留意点

税制優遇されており、一見リスクが低そうに見えますが幾つか気をつけるべきポイントもあります。

流動性の低さ

まずは流動性の低さです。流動性とは、その株式の買いやすさ・売りやすさを示します。

例えば、トヨタ自動車やソフトバンクなどの上場していて時価総額が大きい企業は、機関投資家が売り買いしているため、買いたい時や売りたい時にすぐにある程度の価格で売ることができます。

しかし、エンジェル税制対象の企業は創業間も無く当然、上場はしていません。

そのため、仮に手持ち資金がなくなったり業績に不安を感じたりしても、簡単に売ることとができません。

エンジェル税制を活用する場合は、無くなっても困らない余剰資金かつ安心して見守ることのできる企業にしっかり的を絞って投資を行うようにしましょう。

ギャンブル性の高さ

これは、流動性の低さともつながる話ですが、創業まもない企業への投資ですから、経営破綻により投資資金がゼロになる可能性は十分あります。

上場企業であっても、破綻する可能性は勿論あるものの、上場している企業というのは財務状況や経営状況などの一定の基準をクリアしており、未上場の企業と比べてても倒産の確率は低いです。

未上場株に投資する場合は、上場企業以上に破産リスクが高いことを理解して資金を投じましょう。

まとめ

いかがでしたでしょうか。私も2社ほど、ファンディーノを通じてエンジェル投資をしています。上場に至る企業というのはかなり少ないことから、お遊びレベルといったところですが、投資するとIR情報が送られてくるので、企業の成長を楽しみながら保有しています。

個人的に良いなと思ったのは、株価の値動きが気にならないことです。

上場企業であれば、毎日株価が変動します。いつでも売買できる反面、やはり価格の変動は気に掛かってしまいます。それに比べると、値動きも気にせず企業の成長だけを見れる未上場株投資は、違った面白さがあるなあと感じているところです。

資金のほとんどを投下することはオススメしませんが、上場株投資とはまた違った味わいがありますので、エンジェル税制をうまく活用して、小さい金額から始めてみることはお勧めします。