今回はIT企業として国内最大手であり、就職先として人気がある株式会社サイバーエージェント(4751)について分析をしていきます。サイバーエージェントは2014年に東京証券取引所マザーズ市場から市場第一部に市場変更を行っています。

サイバーエージェント(4751)の事業全体像

サイバーエージェントの事業は3つあります。「広告事業」「ゲーム事業」「メディア事業」です。

広告事業

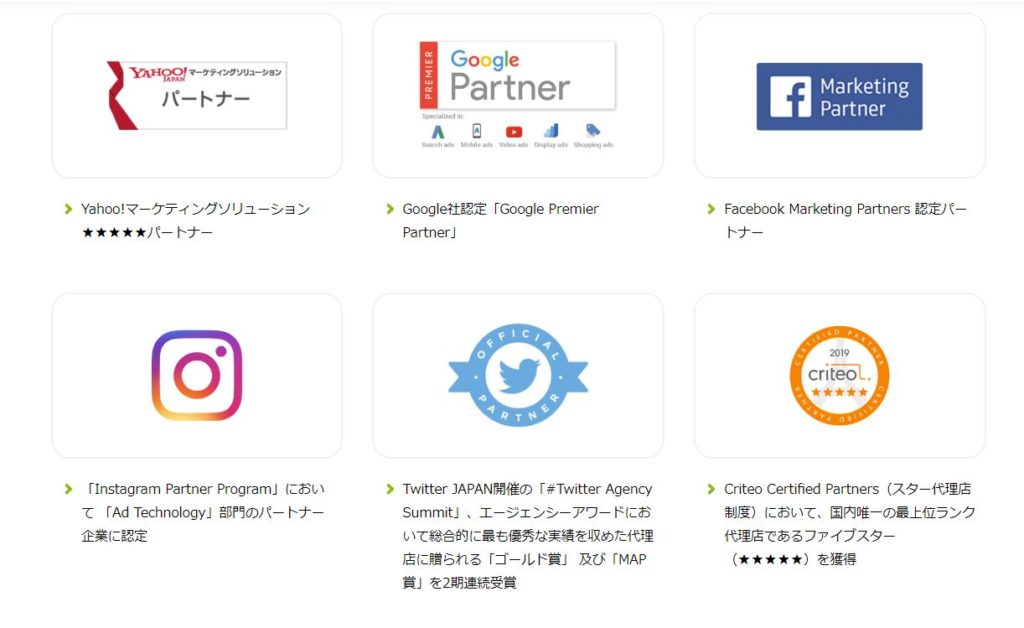

広告事業は主にインターネット広告代理業を行っています。インターネット広告の種類は様々あり、Google広告やインフィード広告と動画広告などあり、最近はスマートフォンの普及によりスマートフォン向けの広告が伸びております。

インターネット広告はテレビ広告等のマスメディアとは少々異なり、運用をしていくことで広告パフォーマンスを高めることが可能です。

その運用に対して手数料をとっています。この業界では手数料は運用金額の20%前後が目安となっています。毎月運用をしていくのでストック型のビジネスモデルといえます。その為収益は比較的安定します。 インターネット広告代理店としては、国内最大手でしょう。競合としては、オプトHD<2389>やセプテーニHD<4293>などがあります。

パートナーメディアにおける多数の受賞をしています。主にこちらの媒体へ広告を出稿しています。

ゲーム事業

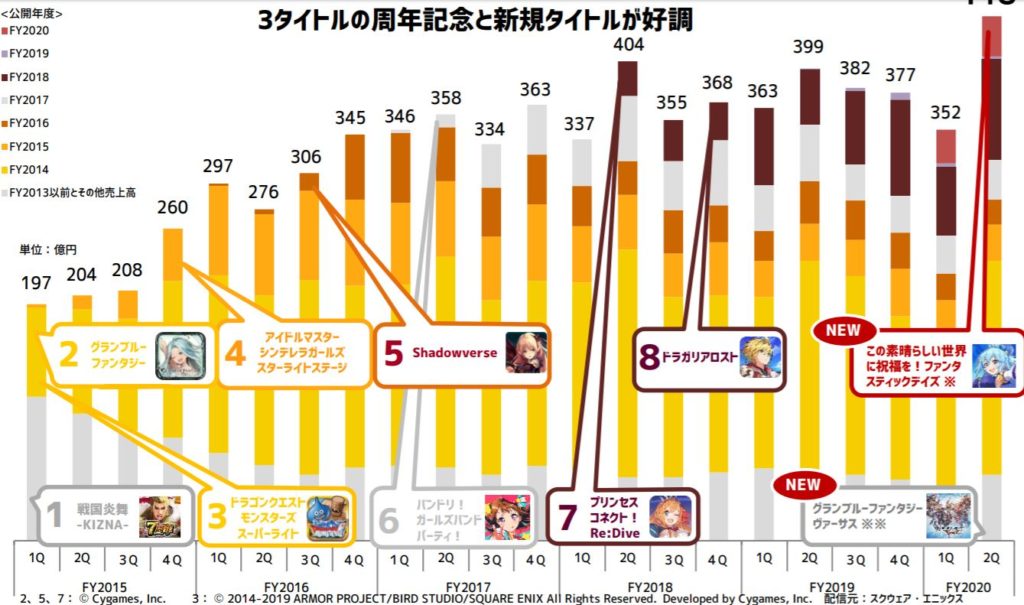

ゲーム事業はスマートフォン向けのゲームアプリを開発・販売をしています。2009年からゲーム事業を開始しています。

・RPG「この素晴らしい世界に祝福を!ファンタスティックデイズ」

・グランブルーファンタジー

・プリンセスコネクト!Re:Dive

などのタイトルを出しています。既存ゲームタイトルの運用強化や新作ゲームの積極的な開発をしています。主な収益化ゲーム内課金となります。その為ゲームがヒットしないと課金もされません。利益率は高いようです。サイバーエージェントはヒット作品を継続して出しています。

メディア事業

メディア事業はインターネットテレビとして運営している「ABEMA」です。

ここ数年サイバーエージェントは積極的に「ABEMA」に投資をしています。

番組は「ABEMA」ならではのオリジナル番組や幅広いジャンルの番組を放送しています。麻雀やプロレス、アニメなど専門番組が多数あります。

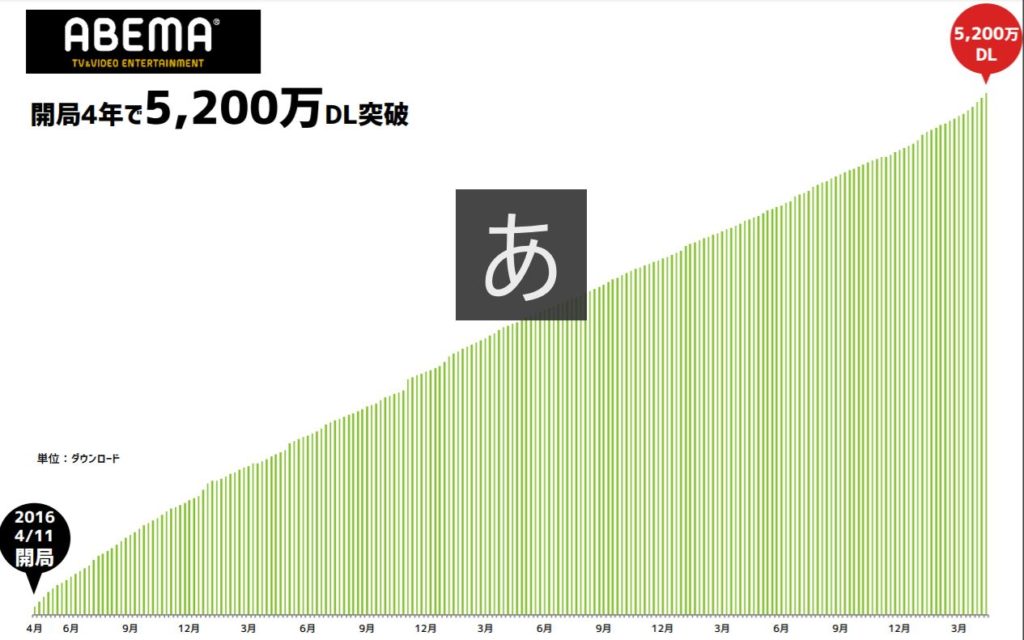

2016年11月に開局して4年ですが5200万のダウンロード数を突破しています。

※「AbemaTV」から「ABEMA」へ名称変更しています。

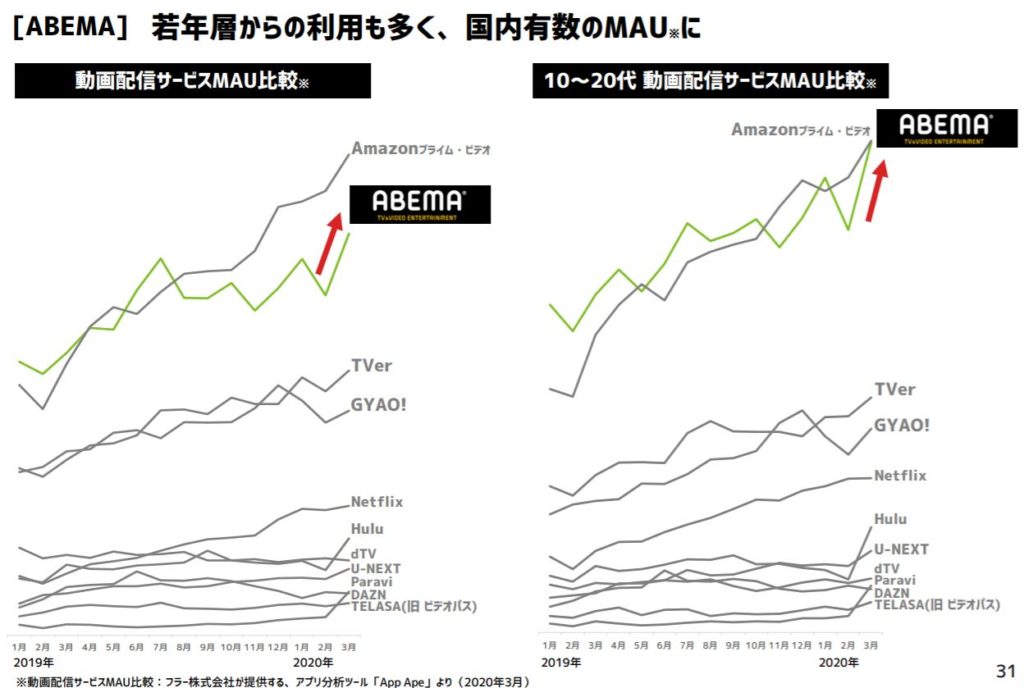

スマホ向けに展開をしていることもあり10~20代のユーザーが多いようです。

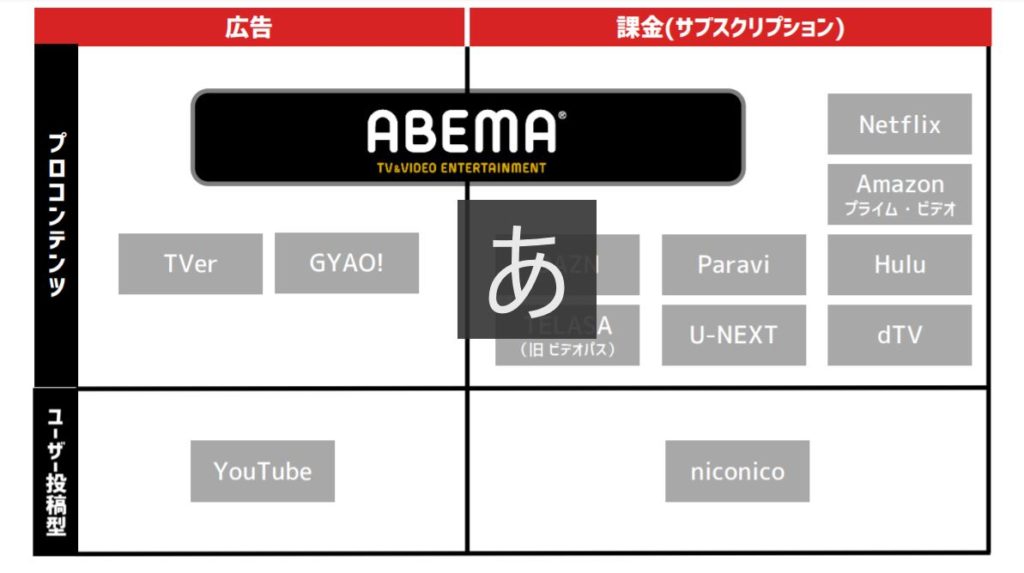

マネタイズは主に2つで企業からの広告収入と有料会員モデルです。有料会員することで限定の番組を見れたり動画のダウンロード、見逃しコメントを見れるようになります。

ABEMAプレミアム:月額960円

有料会員数:67.6万人※2020年3月時点

業績について

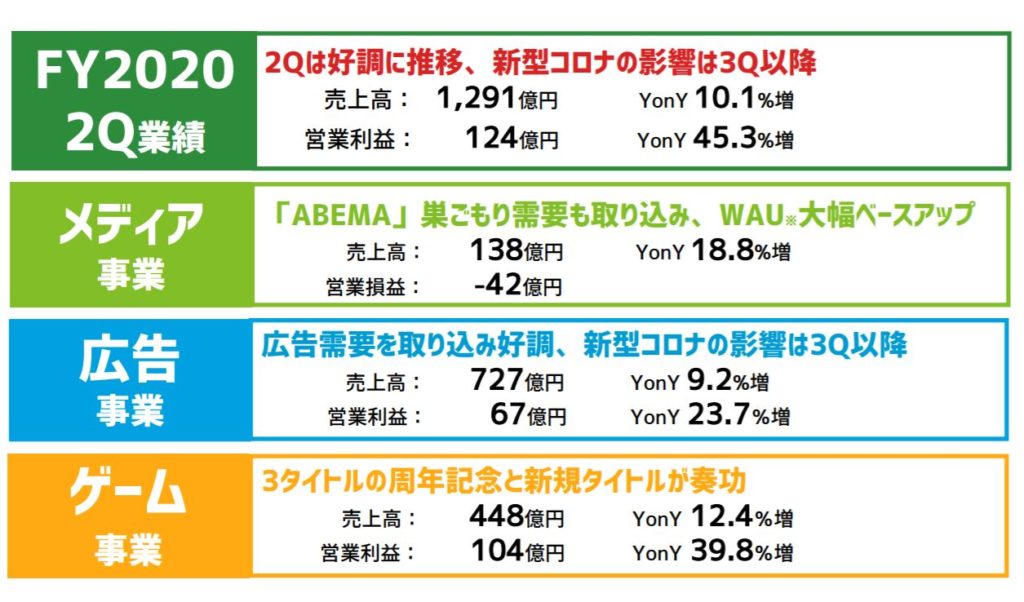

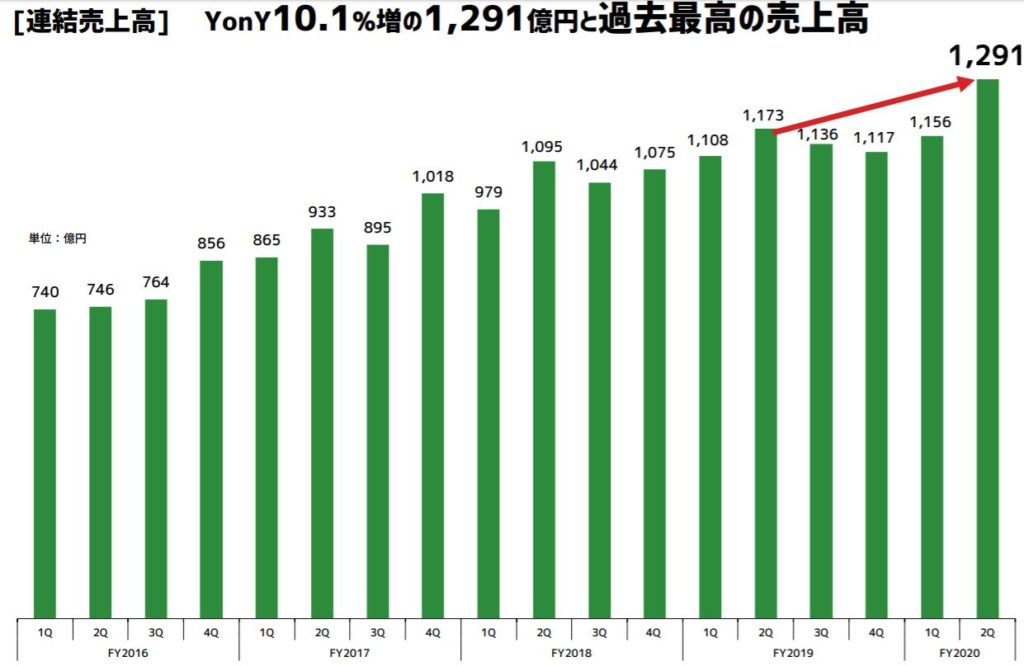

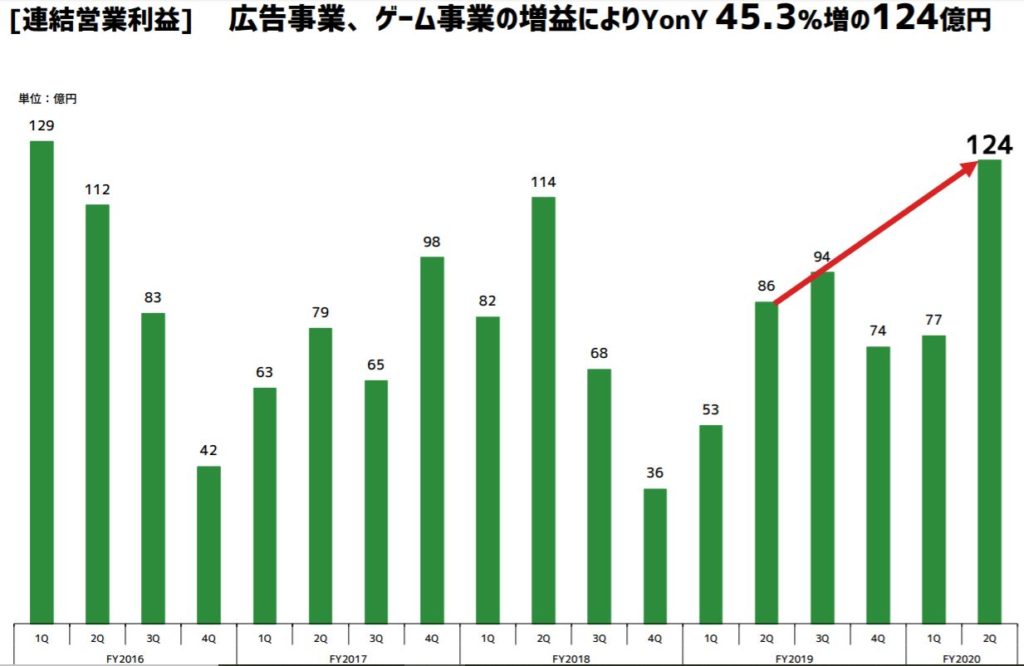

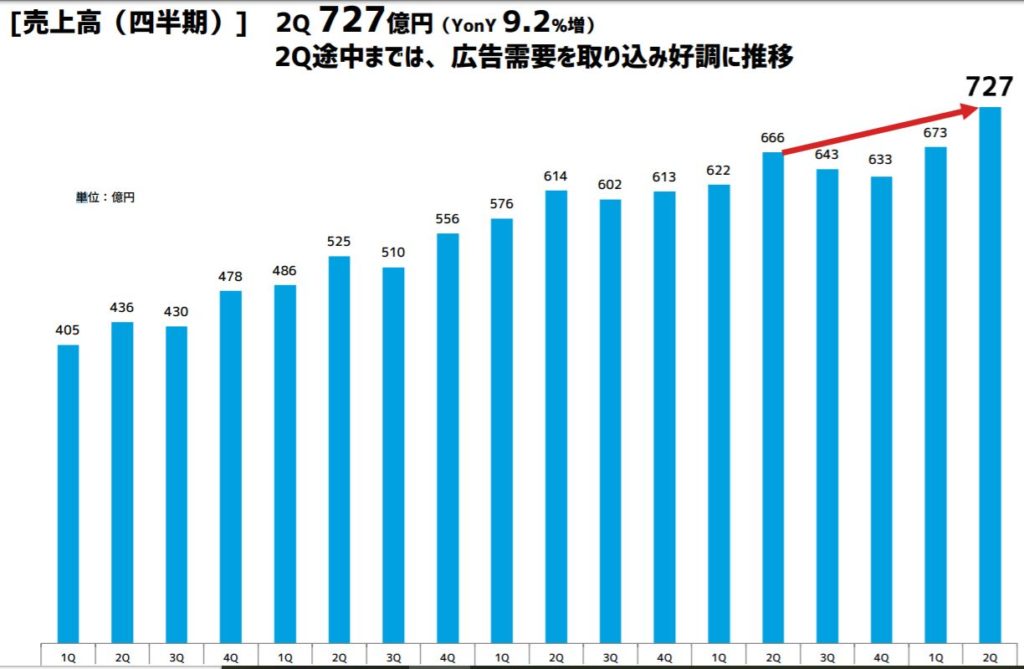

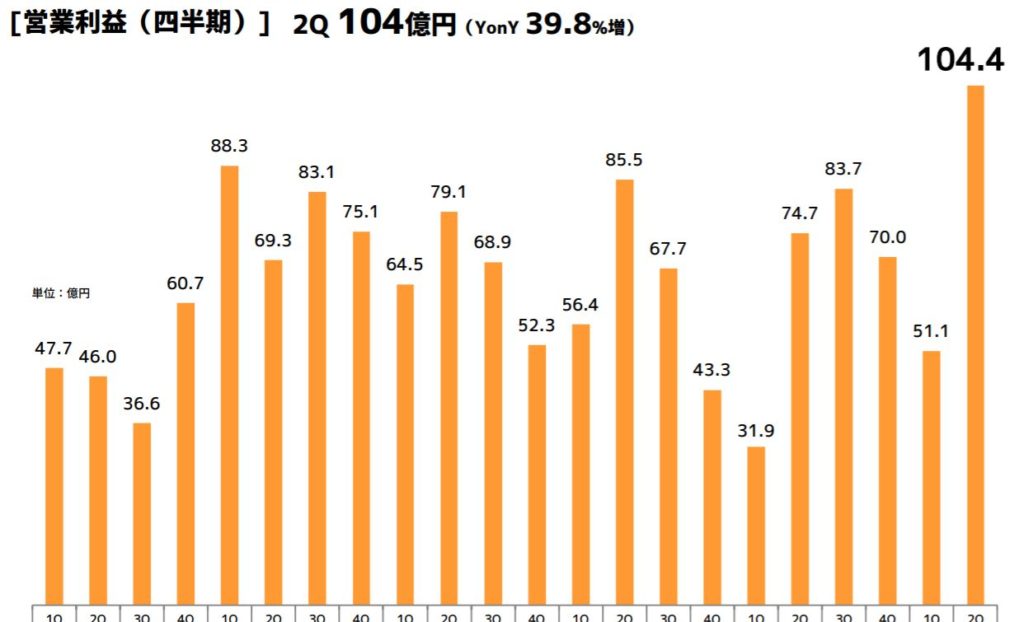

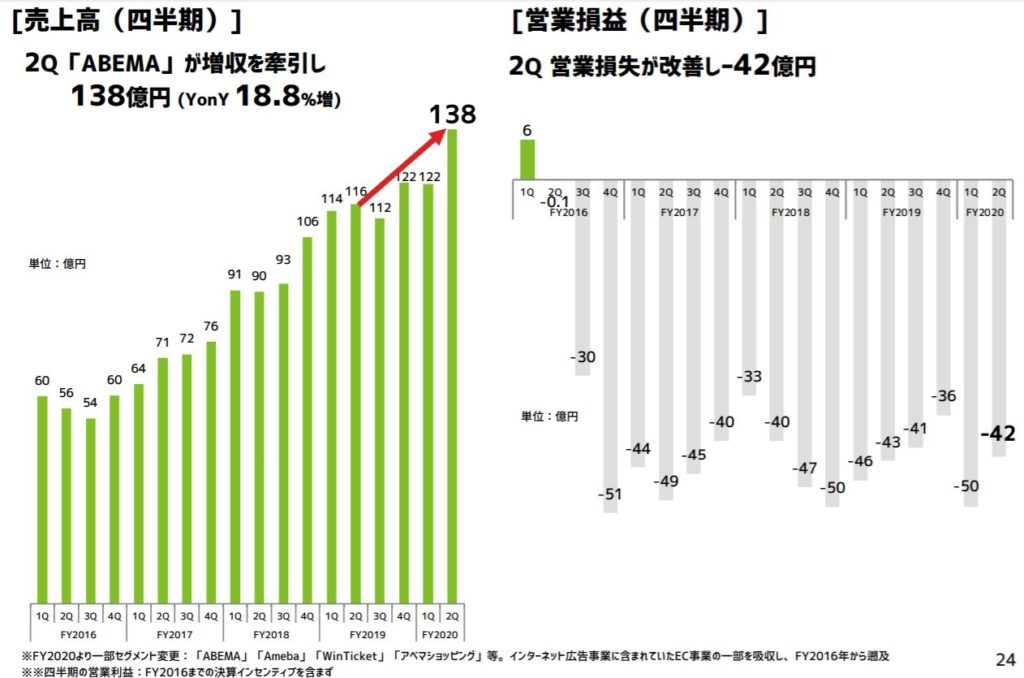

2020年2Qの決算発表では好調に業績を伸ばしているようです。

稼ぎ頭は広告事業に次いでゲーム事業そしてメディア事業となっています。

売り上げ・営業利益ともに右肩あがりです。

事業別にみてみると…

インターネット広告事業も好調に推移。テレビ広告が低迷傾向にありネット広告へのシフトの追い風をものにしています。

ゲーム事業も好調。既存タイトルによる売り上げ増と新規タイトルがヒットし、安定した収益に。

メディア事業である「ABEMA」は売上高は上昇傾向だが、まだ投資段階であり営業利益はマイナスに。

<株価>

※2021年6月時点

PEST分析

今回はPEST分析でサイバーエージェントを分析していきたいと思います。

Politics(政治的)

2020年に、個人情報保護法の改正が予定です。クッキーが個人情報と見なされるようになれば、アドテクノロジー企業は抜本的な改革を迫られる。クッキー情報をもとに広告運用を最適化しているので、影響はありそうです。

Economic(経済的環境要因)

インターネット広告費が、テレビ広告費を超えて2兆円になっています。今後、この流れは変わらずインターネット広告費用は継続して伸びていくでしょう。ゲーム市場は世界で3位の規模となっています。マーケットは大きいです。

Social(社会的環境要因)

新型コロナウィルスにより「巣ごもり」が続いています。よって家で過ごし方に変化がでてきています。ゲーム事業・メディア事業によっては追い風になる可能性は大。

Technological(技術的環境要因)

スマートフォンの普及やテクノロジーの進化。広告はスマートフォンの普及による拡大がとくに影響してます。またAIの発達により高度なアドテクノロジーが可能です。

また5Gによりエンターテイメントの幅も広がるのでメディア事業での取り組みも比較的明るいでしょう。

まとめ

現在のサイバーエージェントは主力事業であるインターネット広告とゲーム事業

で稼ぎつつ次の収益の柱を目指すメディア事業に投資をしている段階です。

一時期AMEBAは低迷をしていましたが少し取り戻しているイメージです。

ただ、NetflixやHuluなど海外のストーリミング配信会社も伸ばしていてしのぎを削っています。

またサイバーエージェントは子会社が多いのも特徴的です。

サブスクリプションの音楽配信を提供している「AWA」や「ウエディングパーク」を運営する株式会社ウエディングパーク、

クラウドファンディングを運営する株式会社マクアケなど。

マクアケは新規上場をしています。そのIPOでの利益もあるでしょう。

子会社も含めて総合的に見ればIT業界ではよりマンモス的な企業です。

※資料は2020年2Q決算発表を参照